- B体育·(sports)官方网站优傲UR机器人工业机械臂助力仓储自动化

- B体育·(sports)官方网站锂电化+全球化叉车的新时代

- B体育·(sports)官方网站儋州市妇女儿童医院项目全自动生化免疫流水线等一批

- B体育兴元科技获得美国UL安全认证国产自贩机加速昂首阔步全球市场!

联系人: 张生

手机: 13800000000

电话: 400-010-1616

邮箱: admin@hndffbc.com

地址: 广东省广州市B体育·(sports)官方网站

B体育·(sports)官方网站锂电化+全球化叉车的新时代

B体育·(sports)官方网站锂电化+全球化叉车的新时代中国叉车企业得益于拥有全球最完善的锂电产业链,在锂电叉车的研发和交付上具有竞争优势。同时由于锂电叉车和出口产品毛利率高于传统内燃叉车,在产品结构的不断优化下,中国叉车企业长期盈利能力和营收规模有望持续提升。截至2023年中国电动平衡重叉车和电动乘驾式仓储叉车海外市占率合计不足20%,锂电平衡重叉车和锂电乘驾式仓储叉车海外市占率仅10%,长期叉车在海外成长空间依然广阔。

随着全球范围内环保政策越发严格,锂电叉车全生命周期成本和性能优势凸显,未来叉车电动化和锂电化渗透率有望持续提升。中国叉车企业得益于拥有全球最完善的锂电产业链,在锂电叉车的研发和交付上具有竞争优势。同时由于锂电叉车和出口产品毛利率高于传统内燃叉车,在产品结构的不断优化下,中国叉车企业长期盈利能力和营收规模有望持续提升。2023/2024Q1中国叉车企业营收规模稳健增长,其中安徽合力2023/2024Q1调整后营收分别为174.71/43.05亿元,yoy+10.76%/2.5%。杭叉集团2023/2024Q1实现营收162.72/41.72亿元,yoy+12.90%/6.17%。

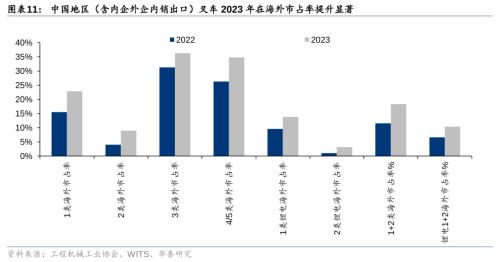

2023年中国叉车海外市占率提升显著。2023年根据WITS统计,全球叉车总订单为208.8万台,同比-4.32%,其中1类叉车订单为37.3万台,同比-1.7%,2类叉车订单为13.8万台,同比-17.2%,3类叉车订单为100.6万台,同比+0.9%, 4+5类叉车订单为57.1万台,同比-10.7%。除了中国内销市场需求以外,2023年在WITS订单口径下中国叉车海外市占率达30.71%B体育,同比+6.55pct;其中1类海外市占率22.86%,同比+7.33pct;2类海外市占率8.95%,同比+4.92 pct;3类海外市占率36.31%,同比+5.04pct,4+5类海外市占率34.84%,同比+8.56pct。

2021年在海外叉车企业供应链受到挑战的环境下,中国叉车企业发挥出供应链和锂电产业链优势、在海外重点区域建立了相对成熟的销售渠道;在天时地利人和的三重催化下,中国叉车行业得到产品结构改善的窗口期,带来盈利能力提升,走向了新一轮成长后,中国叉车出口销量持续增长,海外影响力和海外市占率持续提升。截至2023年中国电动平衡重叉车和电动乘驾式仓储叉车海外市占率合计不足20%,锂电平衡重叉车和锂电乘驾式仓储叉车海外市占率仅10%,长期叉车在海外成长空间依然广阔。

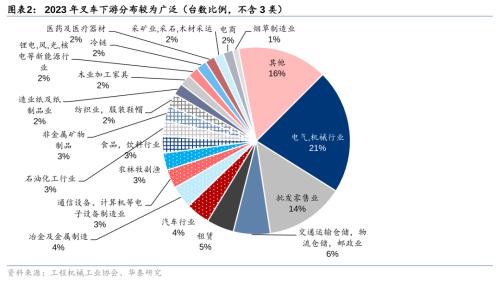

2023年中国叉车行业电动大车(1类、2类)增速较高,电动化、锂电化趋势显著。叉车下游涉及制造、零售、物流等多个行业,虽然整体销量增速存在一定周期性,但整体需求较为稳健。2020年后中国叉车全行业销量(含内销和外销)显著提升,一方面受益于疫情催生了对于通用自动化设备的需求,另一方面由于中国叉车企业具有叉车从零部件、锂电池、整机的供应链优势,中国叉车在全球竞争优势显著。在锂电产品不断推广和叉车技术不断成熟下,电动叉车销量增长显著B体育,2023年电动平衡重叉车(1类车,含锂电、铅酸)增速为29.25%,电动乘驾式仓储叉车(2类车,含锂电、铅酸)增速为36.08%,电动步行式仓储叉车(3类车,含锂电、铅酸)增速为14.63%,4+5类车增速1.07%。

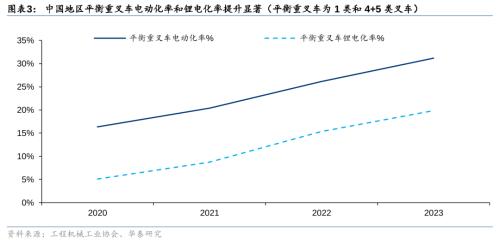

平衡重叉车电动化率和锂电化率持续提升。尽管内燃叉车以其相对低廉的一次性购买价格依然会在叉车市场占据一席之地,但随着环保政策越发严格以及锂电叉车在全生命周期成本优势凸显,未来叉车电动化渗透率有望持续提升。锂电化率方面,根据工程工业协会数据,2023年平衡重叉车电动化率和锂电化率分别达到31.16%、19.85%,分别同比增加5.02pct、4.53pct。从大锂电叉车量的角度看,根据工程工业协会统计,2023年全行业锂电平衡重叉车108790台,同比增长40.46%,出口36183台,同比增长29.09%;锂电乘驾式仓储车6938台,同比增长77.98%,出口4005台,同比增长148.91%。

受益于海外市场开拓,电动叉车出口景气度向好。2021年全球供应链受到挑战,中国叉车企业凭借坚实的供应链优势,通过快速响应把握绝佳窗口期,交付了质量好、性价比高的产品,并由此快速扩充海外经销商、销售公司、海外中心等多个销售和宣传渠道,持续提升中国叉车在全球的影响力。根据工程工业协会统计,2023年叉车出口40.54万台,同比增长12.13%,其中电动(含1、2、3类)出口30.16万台,同比增长13.18%,内燃(4+5类)出口10.38万台,同比增长9.20%。2024Q1叉车出口10.56万台,同比增长24.87%,其中电动出口9.18万台,同比增长50.99%,内燃出口2.38万台,同比增长0.13%。

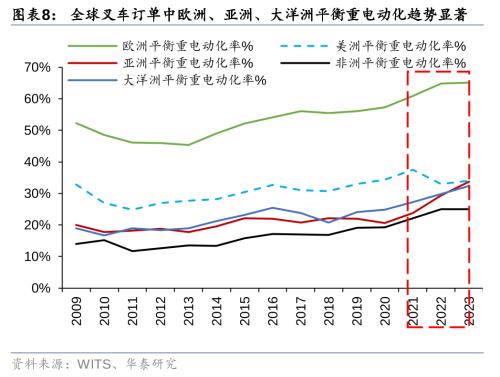

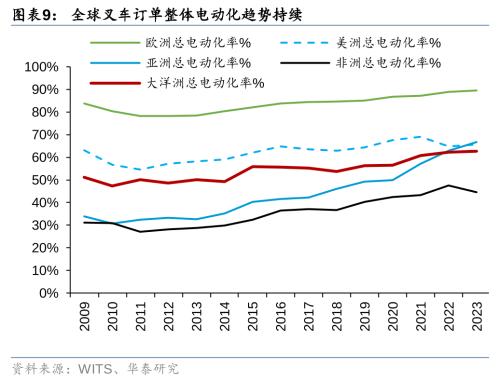

在全球叉车锂电化趋势下,中国叉车企业凭借全产业链优势有望持续提升海外市占率。锂电叉车凭借其更强的动力、更简易的维护和更环保的优势在全球掀起电动化浪潮。根据World Industrial Truck Statistics(下文简称WITS)2023年全球订单数据,全球平衡重叉车电动化率(即1类电动平衡重叉车订单量/1类电动平衡重叉车与4类5类内燃平衡重叉车订单之和)整体呈上升趋势,其中欧洲平衡重叉车电动化率为65.18%,同比+0.42pct,欧洲叉车总电动化率为89.47%,同比+0.61pct;美洲平衡重叉车电动化率为33.95%,同比+0.91pct,美洲叉车总电动化率为65.77%,同比+1.01pct;亚洲平衡重叉车电动化率为33.80%,同比+4.37pct,亚洲叉车总电动化率为66.84%,同比+3.94pct。

受益于差异化竞争优势和齐全的产业链优势,中国叉车企业有望持续提升在全球的市占率。由于中国叉车企业拥有从锂电池、零部件到整机的供应链优势,在锂电产品和交付周期上在全球具有竞争优势,在持续拓展海外销售渠道的催化下不断提升海外市占率。根据WITS和工程机械工业协会数据统计,我们测算2023年中国地区出产的叉车在全球市占率(口径包含内销和出口,内企和外企)约为56%。2023年在WITS订单口径下中国叉车海外市占率达30.71%(即中国出口台数/ WITS全球叉车订单台数与中国内销台数之差),同比+6.55pct;其中1类海外市占率22.86%,同比+7.33pct;2类海外市占率8.95%B体育,同比+4.92pct;3类海外市占率36.31%,同比+5.04pct,4+5类海外市占率34.84%,同比+8.56pct。

2023年全球叉车订单增速略有压力,但订单绝对值仍显著高于2020年。根据WITS对于全球叉车订单统计,2023年全球叉车总订单为208.8万台,同比-4.32%,其中1类叉车订单为37.3万台,同比-1.7%,占总订单量17.9%,2类叉车订单为13.8万台,同比-17.2%,占总订单量6.6%,3类叉车订单为100.6万台,同比+0.9%,占总订单量48.2%,4+5类叉车订单为57.1万台,同比-10.7%,占总订单量27.4%。根据WITS数据,2004-2023年全球叉车订单台数CAGR约6%,凯傲集团预计24-27年全球叉车订单台数望维持4-6%增长。2024年在全球经济持续复苏下,以及在长期的机器替代人力的自动化发展下,我们认为全球叉车需求有望稳健增长。

2023年欧洲叉车订单增速承压但降幅收窄。根据WITS对于欧洲地区叉车订单统计,2023年欧洲地区叉车总订单为58.1万台,同比-8.27%,其中1类叉车订单为11.4万台,同比-11.68%,占欧洲订单量19.7%,2类叉车订单为4.1万台,同比-8.79%,占欧洲订单量7.1%,3类叉车订单为36.4万台,同比-6.16%,占欧洲订单量62.6%,4+5类叉车订单为6.1万台,同比-13.3%,占欧洲订单量10.5%。从下游需求景气度来看,2023年欧洲地区制造业PMI持续承压,24Q1欧元区制造业PMI环比有所修复但仍低于荣枯线整体较为平稳。我们认为在欧洲经济缓慢的修复下叉车需求也有望修复。

2023年美洲地区订单台量承压,但订单景气度仍显著高于2020年。根据WITS对于美洲地区叉车订单统计,2023年美洲地区叉车总订单为39.6万台,同比-19.96%,其中1类叉车订单为7.0万台,同比-19.03%,占美洲订单量17.6%,2类叉车订单为4.1万台,同比-33.75%,占美洲订单量10.4%,3类叉车订单为15.0万台,同比-13.10%,占美洲订单量37.7%,4+5类叉车订单为13.6万台,同比-22.26%,占美洲订单量34.2%。下游景气度方面,2023-2024Q1美国制造业PMI环比持续修复,非制造业PMI持续震荡。2024年在美国制造业持续回流下,叉车新订单需求有望修复。

2023年公司在内部管理改善及供应线修复下实现盈利能提升。2019-2023年公司营业收入/营业利润CAGR分别为6.74%/16.48%。其中2022年受益于积极汇率影响,公司收入有所增长,但材料、能源和物流成本的较快上升,叠加持续的供应链中断,导致营业利润大幅下降。2023年供应链有所改善,同时公司执行了项目管理流程优化等提升盈利能力的可持续战略,商业模式、运营效率和组织架构的转变为公司未来业务奠定基础。

2023年受益于生产水平提高和涨价影响落地,营业利润同比增长121.12%。公司工业车辆及服务板块(Industrial Trucks & Services,简称ITS)新机销售业务和服务业务大约各占一半,其中服务业务包含后市场、租赁、二手机销售等。2022年叉车业务受到成本上升和供应链中断影响,利润下滑较为显著,但服务业务通过售后和租赁的增长对收入做出了较大贡献。2023年得益于供应链修复带来生产效率修复以及价格上涨的积极影响,公司工业车辆及服务业务营业利润率恢复到10%,接近疫前水平。凯傲集团主要市场在欧洲,2023年公司在全球新增叉车订单24.2万台,其中电动车叉车为主要新增订单。

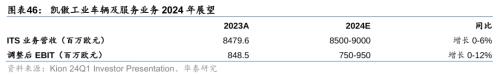

凯傲预计24年工业车辆及服务收入小幅增长,调整后息税前利润率持续高于10%。根据凯傲集团24Q1在公开投资者交流材料中预测2024年叉车新机市场将略有增长,主要系亚太地区和欧洲、中东和非洲地区的预期好转。公司预测2024年工业车辆及服务收入将略有增长,达到85-90亿欧元,主要系叉车订单积压释放和不断增长的服务需求,预计叉车的新增订单将增加;调整后息税前利润预计将提高至8.5-9.5亿欧元,对应利润率将达到两位数,主要系销售额的预期增长和价格上涨的积极影响。

营收利润稳步双升,扩大电动化战略,通过收购开拓北美仓储设备及解决方案业务。2019-2023年公司营业收入/营业利润CAGR分别为8.02%/13.27%,除2020年受疫情影响有所停滞,营收和利润整体稳健增长。供应链问题、材料价格和成本较大波动在2021年开始显现,但由于公司叉车主要以仓储叉车为主,并通过及时采取措施缓解了大部分外部因素影响,因此生产并未出现重大中断。公司积极推动电动化发展,2023年3月开始公司停止了内燃叉车生产,实现了100%全产品电动化。此外,公司100%收购了美国货架和仓储自动化企业Storage Solutions Group,进一步开拓美国市场的仓储设备和自动化业务。

2023年丰田工业物料搬运业务盈利能力修复,在手订单充足。丰田工业物料搬运设备业务由叉车、物流解决方案和价值链三部分组成,2019-2023年丰田工业物料搬运设备营收/利润CAGR分别为14.40%/8.95%,利润增速低于营收端增速主要系叉车供应链受限,生产效率低下,叠加2022-2023年受宏观经济扰动影响,物流解决方案项目延迟导致成本增加。23年底短期内受叉车价格上涨及日元汇率波动影响,公司物料搬运设备业务营收和利润均有所改善。根据公司投资者关系官网对23Q4财报的回复,截至23Q4,日本、亚洲和大洋洲的在手订单逐渐恢复常态,但欧洲和北美仍有约8个月的积压。

23年高利润率叉车在手订单交付提升了盈利能力,实现扭亏为盈。海斯特销售主要集中在美洲地区,23年美洲地区大约贡献70%营收。2019-2023年海斯特总收入规模平稳增加,CAGR为5.76%。2020-2021年由于供应链中断等影响导致短期亏损,2023全年售出了10.22万辆叉车,为历史最高水平,实现了业绩新高,营收/净利润分别为41.18/1.26亿美元,强劲复苏势头为2024年的表现奠定了基础。2023年高利润率的积压订单释放和成本优化带来利润率提升。

1)市场竞争加剧:叉车行业竞争激烈,行业壁垒相对较低。叉车龙头企业需通过持续创新推出差异化产品,拓展销售渠道,采取多种销售策略,开拓多元化业务以保持公司在行业的领先地位。

2)原材料价格大幅上涨:由于叉车生产所需的原材料主要有钢材、生铁、发动机、锂电池等,且原材料成本占比较高,对原材料价格波动较为敏感。若钢材、生铁等大宗商品市场价格大幅波动,尽管企业能传导部分价格到下游,但短期价格的大幅波动或将对叉车企业盈利能力带来不利影响。

3)汇率大幅波动:全球市场是中国叉车企业未来重要的增长来源,伴随中国叉车企业出口营收占比持续提升,汇率大幅波动下可能对企业出口业务的盈利能力以及汇兑损益造成一定影响。

4)地缘及贸易摩擦:由于地缘和贸易摩擦或将对叉车产品的运输、需求、关税等方面产生一定影响,企业营收和利润端或因外围因素变化产生一定波动。